blog

開業前の費用は資産計上?繰延資産の償却方法や仕訳例を徹底解説

はじめに

皆さんお久しぶりです。

今回も前回に引き続き、勘定科目の解説をやっていきたいと思うのですが、

今回はちょっと特殊な勘定科目について解説していきたいと思います。

早速ですが今回解説していく勘定科目は「繰延資産」です。

「えっ、繰延資産ってなに?聞いたことがないよ」

「繰延資産ってことは資産科目なのかな?」

などと考える方も多いのではないでしょうか。

結論からいうと繰延資産については、いくつかの勘定科目の総称になるのですが、身近なところでいうと開業前の費用などが該当してくるため全ての事業者にとって正しく理解しておく必要がある勘定科目になります。

そこで今回は開業費をはじめとする繰延資産について解説していますので、ぜひ参考にしてみてください。

繰延資産とは

繰延資産とは費用の中でも支出した効果が1年以上におよぶ費用のことをいいます。具体的にいうと、費用を支出した際は一時的なものでも、その効果が長期的かつ継続的に効果を得ることができる支出のことをいい、経理処理としては固定資産を購入した際と同様に資産計上をおこない、数年間に分けて償却処理によって経費化されていきます。

たとえば、開業前に支出した費用については、事業を開始した1年間の事業活動で必要な経費ではなく、向こう1年以上に効果をおよぼす費用であるため繰延資産として計上する必要があります。

また、繰延資産については2つの取り扱いがあり、

①会計上の繰延資産

②税法特有の繰延資産

これらの2つに区分されるため、それぞれの違いを正しく理解しておく必要があります。

会計上の繰延資産

会計上の繰延資産とは「中小企業の会計に関する指針」において定義されている勘定科目のことをいい、普段の会計処理で計上されるものをいいます。具体的には次の5つが会計上の繰延資産となります。

①創立費

②開業費

③開発費

④株式交付費

⑤社債発行費

創立費

創立費は法人を設立する際や設立までに発生した費用のことをいいます。創立費の具体例については次のようなものが挙げられます。

・発起人に支払う報酬

・法人設立登記時に支払う登録免許税

・その他設立費用

・定款作成費用

・株主募集のための広告費用

・法人設立までに賃借した事務所賃借料

などが挙げられます。

開業費

開業費は法人を設立後、実際に事業を開始するまでの間に発生した費用のことをいいます。ただし、開業費として認められる費用については、「開業準備のために特別に支出した費用」と定義されているため、開業前に支出したからといって、開業費に該当するわけではありません。また、税理士などによっても開業費に該当するかどうかの判断は分かれるケースもあるため、支出した費用が特別な支出であるかどうかということについて、説明できるかどうかが重要になります。

このように開業費の判定については法人だけではなく、所得税においても過去の裁判でも取り上げられており、過去の事例では次のような費用が開業費であると判断されています。

・開業後に採用するスタッフの面談に必要な費用や交通費

・開業前の事務所内装工事等にかかる工事業者への差し入れ

開発費

開発費とは特定の目的を達成するために発生した特別な費用のことをいいます。ここでいう特定の目的とは次のような目的のことを指します。

・新たな技術や新経営組織を採用するため

・新たな資源の開発のため

・新たな市場開拓をおこなうため

たとえば、新規事業をおこなうために支店を新設し、新規事業のための広告のために発生した費用などが該当します。

株式交付費

株式交付費とは株式を交付するために必要な費用のことをいいます。具体的には次のような費用が株式交付費に該当します。

・株主に株券を交付する際に発生する印刷費用

・資本金を変額する際に必要な登記費用

・自己株式交付に必要な費用

・その他株式交付費用

社債発行費

社債発行費とは社債を発行するために必要な費用のことをいいます。社債とは出資者に対して発行される借用証のことをいい、具体的には次のような費用が社債発行費に該当します。

・社債券を交付する際に発生する印刷費用

・その他債券発行費用

税法上の繰延資産

税法上の繰延資産は会計上の繰延資産に加えて、次の費用に該当する場合も繰延資産として取り扱うことができます。

①資産を賃借するための権利金や立ち退き料、その他の費用

②製品などの広告に使用する資産を贈与したことにより生ずる費用

③役務の提供を受けるために支出する権利金やその他費用

④自分が便益を受けるために支出する同業者団体等への加入金、スキー場のゲレンデ整備費用など

⑤公共施設の設置や改良のために支出する費用

繰延資産はいつでも償却できる?

繰延資産の経理処理については、資産計上後、償却処理によって経費化される流れとなりますが、会計上の繰延資産と税法特有の繰延資産では、経理処理が異なるため注意が必要です。

会計上の繰延資産

会計上の繰延資産については次の取り扱いとなります。

・償却期間:3年または任意償却(株式交付費)

5年または任意償却(創立費・開業費・開発費)

償還期限内または任意償却(社債発行費)

任意償却とは「好きなタイミングで好きな金額を償却できる」ということです。そのため、自由に経費化するタイミングを選ぶことができる任意償却が実務ではよく採用されます。

税法上の繰延資産

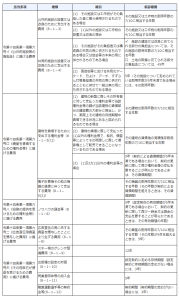

税法上の繰延資産については会計上の繰延資産と償却期間が個別に細かく定められています。具体的には次のように定められています。

このように税法上の繰延資産は内容ごとに、償却期間が細かく区分されているため注意が必要です。

まとめ

繰延資産については償却するタイミングや金額などを自由に決めることができる任意償却があるため、上手に活用することで節税につなげることもできます。

しかし、繰延資産を適切に計上するためには請求書や領収書などの証拠書類を正しく保存しておくことや、繰延資産に該当するのかどうかの判断など気をつけるべきポイントも多々あります。

そのため、支払った費用を適切に経費計上し最適な経理処理をおこなうためにも、少しでも疑問や不安のある方は税理士などの専門家に相談してみましょう。

中央みらい会計事務所は、起業・会社設立から日々の会計および税務処理、経営アドバイスまで、事業者の方を幅広くトータルサポートいたします。適切で、かつ最適な会社設立から経営コンサルまでトータルサポートしてほしい方は気軽にご相談ください。