blog

すべての事業者が登録をおこなうべき!?インボイス制度が消費税に与える影響とは?

前回の記事ではインボイス制度についての概要をざっくりと解説してみましたが、みなさんなんとなく理解できましたか?

おさらいもかねて、インボイス制度の概要を復習すると・・・

①登録番号など一定の記載条件を満たした適格請求書を発行・保管してくださいね。

②ただし、登録番号については事前申請が必要で、消費税の納税義務が発生しますよ。

っていうことでしたね。

まだ読んでない方はぜひ読んでみてください・

前回記事のURL:令和3年10月から受付開始!?インボイス制度ってなに?

前回のポイントはインボイス制度のざっくりとした概要はもちろんのこと、消費税に影響を与えるっていうことも大事なポイントでもありました。

今回はそんな消費税とインボイス制度の関係性について解説していきますね。

「もう10月から登録申請始まっちゃってるから早く手続きしないと!」

と思っている事業者のみなさんも、一度立ち止まってこの記事を読んでから、どうするのか考えてみてくださいね~。

インボイス制度がなぜ消費税と関係あるの?

インボイス制度は一見消費税と何の関係がなく思われますが、実は非常に密接な関係にあります。インボイス制度自体ではなく、インボイス(領収書や請求書など)は消費税の計算をおこなう際に非常に需要な役割を担っているんです。

たとえば、支出した費用の経費性が確実に証明できる場合でも、インボイスがある場合とない場合とでは納税額に大きな差が出てしまうんです。

「ではなぜ、インボイスが消費税の計算に影響を与えるのか」

このことが今回の一番のポイントですが、これについては、消費税の基本的な計算方法を理解しておかないといけません。

ですので、まずは消費税の基本的な計算のながれを理解していきましょう。

消費税の計算を理解する者はインボイス制度を制す!

といっても過言じゃないので、正しく理解していきましょう。

すでに消費税の計算のしくみは理解しているよ!

っていう方は次の項目は飛ばしちゃってください!

おさえておきたい消費税の計算方法

消費税の計算は大きく分けて次の2種類となっています。

・本則課税制度

・簡易課税制度

名前からわかるように、本則課税制度は原則的な計算方法で、本則課税制度よりも計算の仕組みが簡単になっているものが簡易課税制度です。

同じ売上高などによっても消費税の計算方法によって納税額が異なるため、今回のインボイス制度に限らず、この2つの違いは非常に重要なんです。

それでは2つの計算方法について確認していきましょう。

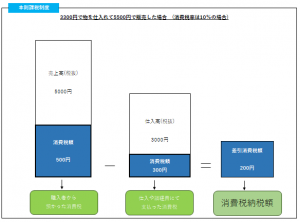

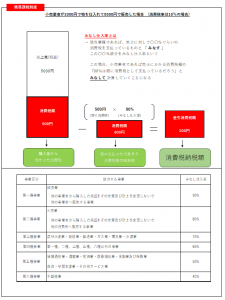

本則課税制度とは

本則課税制度は消費税の原則的な計算方法のことをいい、相手から預かった消費税の金額から、自分自身がすでに支払った消費税を差し引いた金額を納税する仕組みです。

本則課税による計算の流れを図で表すと下図のようになります。

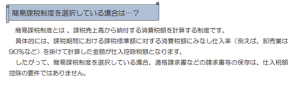

簡易課税制度とは

簡易課税制度は、上記の本則課税制度による計算が難しい事業者向けに、計算の事務負担を図る目的で導入された制度です。簡易課税制度では、相手から預かった消費税の金額だけを計算基準とし計算をおこなうため、本則課税制度よりも簡単に計算をおこなうことができます。

しかし、簡易課税制度は誰でも使える訳ではなく、次の条件を満たす必要があります。

・基準期間の課税売上高が5,000万円以下であること

・適用事業年度前に「消費税簡易課税制度選択届出書」を税務署に提出していること

引用:[手続名]消費税課税事業者選択届出手続|国税庁

簡易課税制度による計算の流れを図で表すと下図のようになります。

仕入控除税額ってなに?

仕入控除税額とは、消費税を計算する過程で発生する控除額のことをいいます。

それぞれの制度における消費税の税額の計算は・・・

本則課税制度・・・「相手から預かった消費税額」から「すでに支払った消費税」との差額

簡易課税制度・・・「相手から預かった消費税額」から「一定割合を乗じて計算した金額」との差額

となります。

この時の

「すでに支払った消費税」「一定割合を乗じて計算した金額」

この2つの部分を仕入控除税額といい、この控除のことを「仕入税額控除」といいます。

そのため、この仕入控除税額がいくらになるかによって消費税額が大きく変わるということですね。

しかし!!

この仕入税額控除をおこなうには、これまた条件があり、その条件とインボイス制度が非常に深い関係になっているんです・・・。

インボイスがないと仕入税額控除ができない!?

仕入税額控除をおこなうにはインボイスがないといけません。国税庁のホームページにもこのように記載されています。

”課税仕入れ等に係る消費税額を控除する(仕入税額控除)には、帳簿及び請求書等の保存が必要です。”

引用:仕入税額控除|国税庁HP

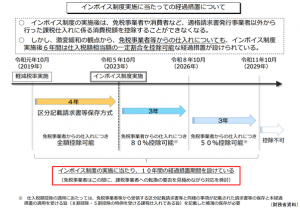

ということは令和5年10月からの仕入税額控除は適格請求書がないとおこなえないということになります。ただし、簡易課税制度を選択している場合は、インボイスの有無に関係なく仕入税額控除の計算をおこなうことができます。

引用:的確請求書等保存方式|国税庁

ここで前回の記事を思い出しましょう。

「インボイス制度における適格請求書等は事前登録した事業者だけが発行できる」

というでしたよね?

そして、この事前登録をおこなうと「消費税の課税事業者になる」ということでしたよね。

感が良い人はもう気づいているはずです。

そうなんです!

インボイス制度の適格請求書発行事業者番号の未登録者に支払った経費については仕入れ税額控除ができないということになります。

「支払ったのに消費税控除できないなんて・・・」

ただし、インボイス制度には経過措置が設けられているので、インボイス制度が始まってからすぐに免税事業者からの仕入税額控除ができなくなる訳ではなく、

下図のように、年々控除率が減少していく予定です。

引用:インボイス制度実施にあたっての経過措置について|日本税理士会連合会

事前登録をするかは慎重におこなおう!

何度も言いますが、免税事業者にとっては今回のインボイス制度は非常に大きな影響を与えることが予想できます。

「じゃあ一体どうすればいいんだよ・・・」

「どの選択が一番最適なんだ・・・」

そう思う事業者の方がほとんどだと思います。

そこで次回は免税事業者に注目して今後検討すべきことなどを、ケース別に解説していこうと思います。

インボイス制度、面倒くさい・・・。

そう感じる方も多いと思います ←私自身もその1人です(笑)

ですが、少しでも最適な選択ができるためにも、もう少し掘り下げていきましょう!

それでは次回もお楽しみに!

中央みらい会計事務所は、起業・会社設立から日々の会計および税務処理、経営アドバイスまで、事業者の方を幅広くトータルサポートいたします。適切で、かつ最適な会社設立から経営コンサルまでトータルサポートしてほしい方は気軽にご相談ください。